Was war passiert?

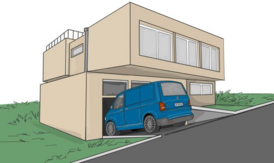

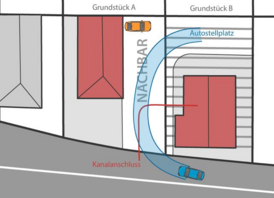

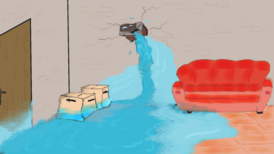

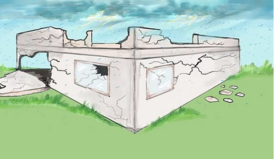

Bei der Errichtung eines neuen Gebäudes wurde die Baugrube ca. 1 Meter zu tief ausgehoben. Architekt, Statiker und Unternehmer beschlossen, die Baugrube mit dem Aushubmaterial wieder entsprechend aufzufüllen. Nach Fertigstellung des Objektes kam es zu einer erheblichen Schiefstellung des Gebäudes. Ein hinzugezogener Sachverständiger empfahl den Totalabriss des neuen Gebäudes und es drohte ein Schaden von über 800.000 €. Architekt (nur bis 150.000 € versichert), Statiker (nur bis 250.000 € versichert) und Unternehmer schoben sich gegenseitig die Verantwortung für den Schaden zu, so dass neben dem hohen Schaden ein langwieriger Rechtsstreit des Bauherrn mit den Beteiligten drohte.

Wie konnte die Versicherung helfen?

Der Versicherung von Architekt und Statiker schlug statt des Totalabrisses eine Sanierung über eine Spezialfirma vor. Diese Firma war in der Lage durch hydraulisches Anheben des Gebäudes und nachträgliche Einbringung einer Pfahlgründung in den Bauuntergrund das Haus gerade zu richten und zu stabilisieren. Alle Beteiligten waren einverstanden. So konnte die Sanierung in verhältnismäßig kurzer Zeit für ca. 250.000 € erfolgreich durchgeführt werden und alle Beteiligten von diesem Vorgehen profitieren:

Der Bauherr konnte in seinem neuen Haus wohnen bleiben und musste nicht über mehrere Monate den Abriss und die erneute Fertigstellung seines Gebäudes abwarten. Ein jahrelanger, teurer Rechtsstreit mit ungewissem Ausgang für alle Beteiligten konnte vermieden werden. Architekt, Statiker und Unternehmer profitierten davon, dass der Schaden auf etwa ein Viertel begrenzt und einvernehmlich untereinander aufgeteilt werden konnte.

Zum Abschluss der gelungenen Sanierung unternahmen alle Beteiligten eine gemeinsame Bootsfahrt - ein schönes Beispiel dafür, dass mit einer intelligenten Lösung und einer vernünftigen Verständigung der Baubeteiligten die Schadenbeseitigung schneller und besser erreicht werden kann.